En 2018 cela fera 10 ans que Bitcoin a été imaginé. Son parcours remarquable fait de lui la principale blockchain en notoriété et en capitalisation. Pour autant, est-ce que Bitcoin a vraiment atteint ses objectifs ? Après une remise dans le contexte sur ce qu’est Bitcoin nous reviendrons sur les raisons de son relatif échec en tant que Monnaie Numérique universelle.

Une publication idéaliste

L’histoire débute en octobre 2008 avec la publication du document fondateur de la technologie blockchain. Répondant au doux nom de « Bitcoin A Peer-to-Peer Electronic Cash System » son auteur Satoshi Nakamoto balance une bombe de 9 pages dans le cyber-espace. Il s’agit d’un manuscrit rédigé dans un anglais impeccable et au style très universitaire comme en témoigne sa mise en page LaTeX. Rien ne présage alors le retentissement planétaire du concept de cette monnaie numérique (Bitcoin) et de la solution technique qui lui est associée (Blockchain). Elles seront toutes deux copiées et adaptées de maintes fois, d’abord dans l’univers des cryptomonnaies puis dans des cadres d’utilisation variés. En 2017, leur intérêt devient prépondérant dans les sphères médiatiques, économiques et financières.

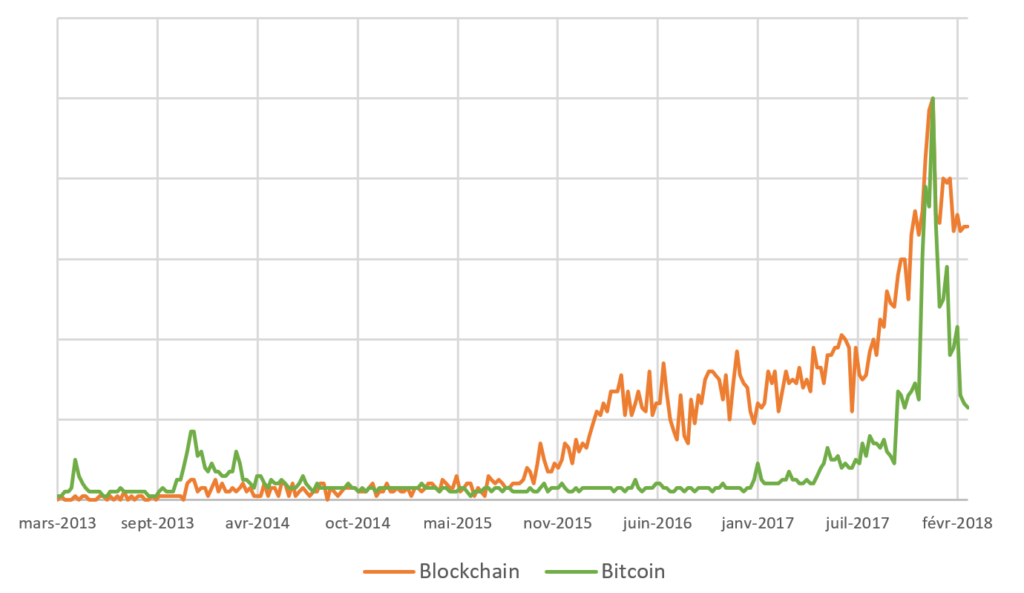

Le nombre de recherches associées aux termes Bitcoin et Blockchain est en forte augmentation en 2017

Source : Google Trend, mars 2018

Régulation, spéculation, Smart Contract, fermes de minages, pénurie de GPU, Nakamoto n’avait certainement pas imaginé toutes les conséquences à moyen terme qu’auraient Bitcoin! Au moment de sa publication, son ambition était pourtant simple et claire : créer une monnaie électronique échangeable directement et sans intermédiaire. Sa force ? Une idée géniale, la blockchain. Sa faiblesse ? Avoir pensé Bitcoin comme une solution technique. En confondant usage et outil, Nakamoto a probablement oublié le plus fondamental dans un échange commercial : l’humain.

La fin des institutions financières

La publication de Nakamoto survient après la crise des subprimes de 2007 alors qu’un vent de critiques souffle sur les excès de certaines institutions financières. L’arrivée de la devise virtuelle est une réaction libertaire hi-tech d’une petite communauté d’idéalistes et de passionnés. L’idée sous-jacente est la remise en cause du rôle de médiation des entités tierces. En cas de litige, le dialogue instauré par le médiateur peut en effet aboutir à l’annulation d’une transaction, ce qui met à mal la vision d’échanges voulus comme définitifs par Nakamoto (completely non-reversible transations are not really possible, since financial institutions cannot avoir mediating dispute). La seconde motivation pour créer une devise virtuelle indépendante se situe au niveau des frais de services, puisque garantir de la confiance et un service de médiation… ça se paie ! Avec des impacts collatéraux à ces frais :

(1) ils limitent la taille minimale d’une transaction (the cost of mediation increases transaction costs, limiting the minimum practical transaction size and cutting off the possibility for small casual transactions). C’est le cas pour certaines commissions fixes qui nous empêchent de régler de petits montants par carte bancaire – en dehors du sans contact – puisque les commerçant ne veulent pas assumer ces coûts.

(2) ils peuvent être augmentés par des frais de second ordre en raison de l’assymétrie paiement-service. Une transaction peut toujours être révoquée mais un service déjà effectué ne peut pas l’être (there is a broader cost in the loss of ability to make non-reversible payments for nonreversible services). En cas de litige, les frais engagés pour le service doivent être assumés par l’une des parties.

Une monnaie sans organe de contrôle

Pour pallier à ces désagréments de médiation et de frais, Bitcoin propose une solution aussi radicale qu’ambitieuse : la suppression de tout intermédiaire (we propose a solution to the double-spending problem using a peer-to-peer network). La conséquence est immédiate avec la garantie de l’irréversibilité des échanges commerciaux et la suppression des frais de commission. La fonction de confiance devient ainsi transférée dans la technologie blockchain du réseau (an electronic payment system based on cryptographic proof instead of trust) et la fonction de médiation n’est plus assurée. Attention aux erreurs, vous n’aurez pas de service après-vente.

Pour implémenter concrètement cette idée, le réseau imaginé par Satoshi doit fonctionner de manière distribuée et autonome. Comme vous le savez, ce sont les nœuds du réseau (des ordinateurs) qui fournissent la puissance de calcul nécessaire pour qu’il perdure et consolide sa blockchain au fur et à mesure des transactions (minage). Des primes sont alors reversées aux mineurs pour les gratifier de leur contribution au bon fonctionnement du système (this adds an incentive for nodes to support the network. In our case, it is CPU time and electricity that is spended). C’est ce réseau Bitcoin qui est officiellement lancé le 3 janvier 2009, date historique à laquelle le premier bloc est miné par Nakamoto. Le réseau pensé théoriquement prend vie !

Sauf avancée mathématique majeure mettant à mal la fonction cryptographique de hashage SAH-256, on estime aujourd’hui que les technologies blockchain et en particulier le protocole Bitcoin deviennent pratiquement inviolables à mesure qu’ils grossissent (the probability drops exponentially as the number of blocks the attacker has to catch up with increases). Architecte prudent, Nakamoto anticipe dans son papier que des attaques peuvent survenir si un contributeur venait à posséder plus de 51% des nœuds du réseau, ce qu’il tempère par la gravité limitée d’un tel contrôle et de la très faible probabilité que cela se produise. Au final, son idée est couronnée de succès avec la création d’un réseau sécurisé, persistant et autonome depuis près de 9 ans. Tout au plus, différentes versions de la blockchain ont pu apparaître à cause de groupes de nœuds dissidents dans la manière de gérer les transactions (forks). En résumé, on peut globalement dire que la mécanique blockchain a apporté une solution innovante au problème de la non réplicabilité des données numériques pour un système autonome. Sinon quoi, on pourrait répliquer de l’argent à l’infini. Alors tout est si rose ?

Invention géniale, objectifs ratés

Malgré des qualités techniques évidentes, les imperfections du Bitcoin sont nombreuses et souvent confinées au silence par les crypto-incitateurs. Mes lectures ainsi qu’une analyse critique de la situation m’a permis d’en établir une liste non exhaustive.

La première objection est la remise en question de la nature profonde de monnaie du Bitcoin. La crypto-currency n’a d’ailleurs jamais caché son ambition de devenir La monnaie numérique universelle. Pour autant, devenir une monnaie d’échange ne se décrète pas : la devise doit atteindre un certain seuil de reconnaissance, d’acceptation et de stabilité. Aujourd’hui, le constat est plutôt amer puisque le Bitcoin est décrié par de nombreuses institutions, inutilisable dans la pratique et extrêmement volatile. On peut considérer le Bitcoin comme une devise financière robuste, mais certainement pas comme une monnaie d’échange pratique puisqu’il n’en a pas les qualités requises. Au lecteur qui doute : a-t-il jamais vu quelqu’un acheter une baguette du pain en Bitcoin ?

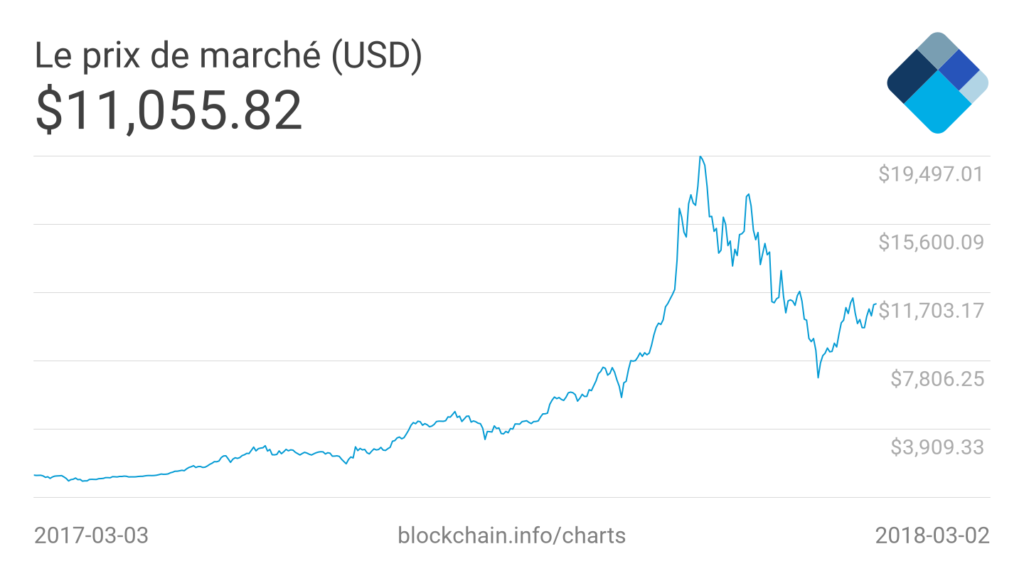

Le Bitcoin est un actif volatile, après avoir pris 1 300% sur l’année 2017, le prix du marché a drastiquement chuté début 2018. Source : bitcoin.info, mars 2018.

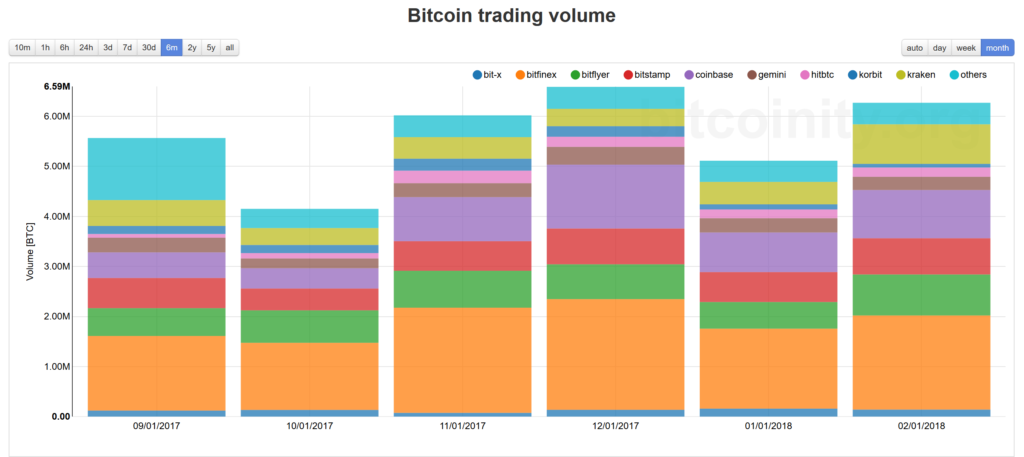

Seconde raison, il s’agit de l’échec de la suppression des intermédiaires. Comme on l’a vu, Bitcoin s’est fixé comme objectif de se suffire à lui-même dans les échanges commerciaux avec la suppressions des frais et l’introduction de l’irréversibilité des échanges. C’était sans compter qu’une écrasante majorité des transactions passent aujourd’hui par des plateformes tierces (Kraken, Coinbase, Bitstamp…). Côté pile, elles ont le mérite d’être plus pratiques et plus simples à appréhender que les clients lourds traditionnels (Bitcoin Core). Côté face, leurs frais de commission et leur forte exposition aux vols et piratages (MtGox, Coincheck) posent des questions profondes en apparentes contradiction avec l’esprit Bitcoin. Confier la gestion des opérations et le stockage des clés privées à des tiers, c’est créer un maillon faible autour d’un protocole justement réputé pour sa robustesse. Passer par une plateforme tierce c’est donc réintroduire des frais d’exécution autour d’une monnaie qui avait l’ambition de s’en passer. Toujours sur la thématique des frais, il est intéressant de pointer un autre point assez antinomique au cœur du système. Pour pallier la décroissance du nombre de BTC émis (jusqu’à l’arrêt du mécanisme d’émissions vers 2100) Nakamoto a laissé la possibilité aux mineurs de rajouter des frais de transaction en plus de la récompense provenant du minage (the incentive can also be funded with transaction fees). Il s’agit à mon sens d’un aveu d’échec de la philosophie du Bitcoin, puisque l’on ne pourra jamais totalement se passer de frais…

Les principales plateformes d’échange versus le volume de Bitcoin échangé. Source : data.bitcoinity.org

Raison numéro trois, le manque de transparence de Bitcoin. Dans sa conception, Bitcoin ne permet pas d’identifier les donneurs d’ordres qui sont masqués derrière des pseudonymes. Agrémenté de quelques mesures de protection supplémentaires les identités des émetteurs et bénéficiaires deviennent absolument impossibles à remonter. C’est pour cette raison que le darknet a massivement adopté Bitcoin comme son moyen de paiement officiel très tôt après sa sortie. Il n’est pourtant pas inutile de rappeler que la philosophie de Bitcoin tourne autour des notions de transparence et de neutralité. Alors pourquoi utiliser le mot transparence alors que les transactions sont facilement opaques ? Les têtes pensante des cryptomonnaies ont utilisé cet adjectif pour qualifier la possibilité de suivre le trajet de chaque fraction de Bitcoin lorsqu’il change de propriétaire… chose qui en pratique se révèle assez inutile puisque la correspondance avec l’identité du propriétaire n’est pas possible à établir. Mieux, il est aujourd’hui possible d’obtenir un nouveau pseudonyme à chaque ordre de transaction (= une adresse publique) pour mieux brouiller les pistes. Lorsque Bitcoin parle de transparence je comprends le droit de posséder ses données de manière indépendante. Ne pas vouloir partager ses informations avec un organisme tiers lors d’un transfert d’argent (banque, Paypal, Apple Pay etc.) reste en soit tout à fait légitime. Mais la terminologie de transparence est particulièrement mal choisie puisque le but final est de rendre opaque ses opérations aux yeux des institutions et des Etats. Je parlerai plutôt de traçabilité partielle. Sur ce sujet, le récent Bitcoin, la monnaie acéphale s’épanche longuement à défendre le terme de transparence que permet l’anonymat cryptographique de Bitcoin contre les lois liberticides du renseignement. Il aurait été plus pertinent de s’interroger sur la notion de société open source (transparence, lisibilité, ouverture) en possible contradiction avec la notion de liberté individuelle qui permet de disposer de ses données en toute indépendance (fermeture, cryptage, vie privée).

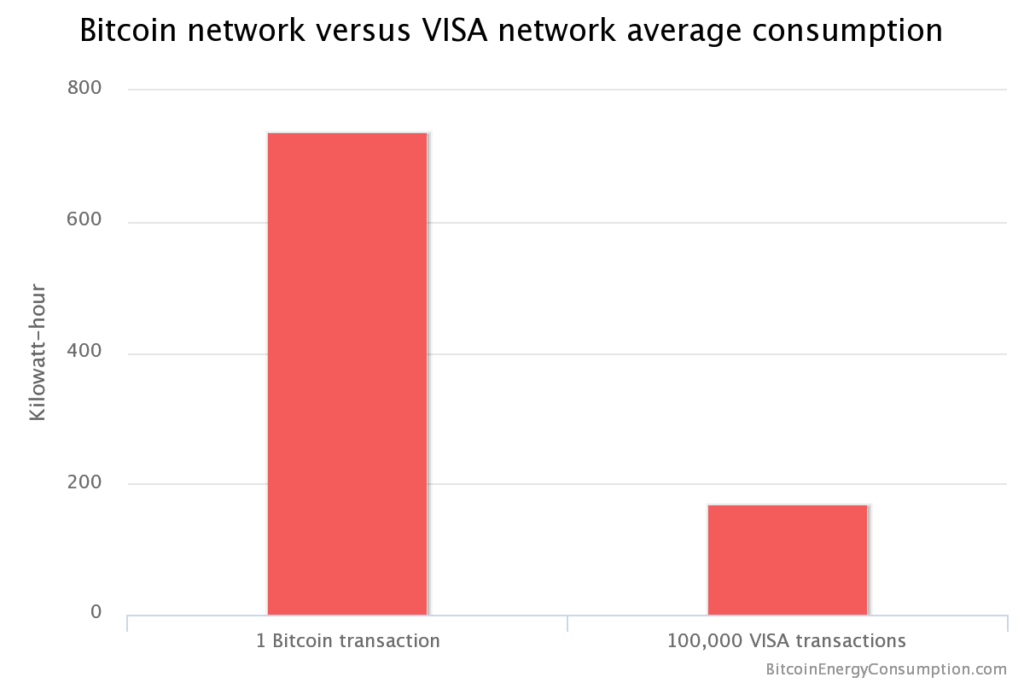

Quatrième raison, les limites de scalbilité de la technologie blockchain. La croissance exponentielles de la blockchain Bitcoin (160 Go le 03/03/2018) n’a en effet pas été suffisamment anticipée par le brillant (mais pas omniscient) Nakamoto. La compétition du minage se faisant, le résultat direct sont des coûts énergétiques disproportionnés pour faire fonctionner le réseau. Digiconomist a publié une étude de référence sur la consommation Bitcoin qui a été largement reprise dans les médias, mais aussi critiquée pour son mode de calcul qui repose sur des hypothèses énergétiquement défavorables. J’ai envie de dire peu importe. En effet, l’ordre de grandeur de la consommation du réseau Bitcoin ne change pas fondamentalement en prenant en compte des hypothèses plus favorables (on parle d’un facteur 2). Ainsi, en mars 2018 on estime la consommation annuelle du réseau pour la blockchain Bitcoin à 53TWh ; soit approximativement la même quantité d’électricité consommée en un an par le Bangladesh, pays de 163 millions d’habitants ! Ce problème est aujourd’hui non résolu et propre à toutes les blockchains modernes créées après Bitcoin. Pourquoi est-ce si grave ? Parce que cette critique énergétique n’est pas d’ordre philosophique, pratique ou économique puisqu’elle a des conséquences palpables et néfastes dans notre monde réel. En d’autres mots, on gaspille chaque jour dans des fermes de minage des ressources électriques faramineuses pour un système monétaire qui ne fonctionne pas. Rappelons-nous que les deux usages répandus du Bitcoin sont aujourd’hui la spéculation et le trafic. Pour ce dernier, il reste marginal puisque des études montrent que 95% des volumes échangés le sont en liquide. En première approximation, on peut donc conclure que cette énergie électrique est dépensée à des seules fin de spéculation.

Raison cinq, le système monétaire déflationniste du Bitcoin est difficilement compatible avec l’économie réelle. En effet, les cryptomonnaies n’ont pas été conçues pour le crédit et n’en généralement sont pas capable en l’état. Id est, avec ses 21 millions d’unités en circulation à terme, l’approche économique de Bitcoin se base sur la division du fini (déflation) plutôt que sur l’émission perpétuelle de monnaie (inflation). Cette approche est intéressante et fut anticipée de longue date par Nakamoto : sous réserve de succès il avait prévu que la métrique de la monnaie allait se contracter à mesure que l’unité prendrait de la valeur. Pour continuer à pouvoir faire des transactions aussi petites (précises) que l’on veut et de tout temps, Nakamoto a fixé arbitrairement la plus petite quantité échangeable dans le protocole comme une fraction de 108 BTC. A titre de comparaison, cette quantité est plus fine qu’un centime d’euro tant que le taux de change ne dépasse pas 1 BTC = 1 000 000 €. Mieux encore, Nakamoto a laissé la possibilité de mettre à jour Bitcoin par l’ajout de digit supplémentaires si la finesse de la mesure venait à devenir insuffisante. Cette digression étant faite, ce mode de fonctionnement divisionniste ne permet pas de générer du crédit à ce jour. En d’autres mots, il n’est pas possible de créer de l’argent à des fins de prêt puisque toutes les unités seront à terme émises… ce qui est problématique. Le pilier de l’économie réelle est en effet basée sur la création d’argent ex nihilo par les institutions financière et les Etats. On génère ainsi des créances qui sont remboursée par le futur travail des bénéficiaires ; cela équivaut à dire que l’on passe la plupart de notre temps à rembourser des emprunts virtuels afin de leur donner une consistance par le fruit de notre travail. Le corollaire est une légère perte de valeur unitaire de la devise (inflation) qui est continue dans le temps, ce qui est incompatible avec un système divisionnaire. La création continue de monnaie pour le prêt, deuxième pilier central d’une monnaie dans une économie, n’est pas non plus couvert par Bitcoin.

Raison six, la difficile législation du Bitcoin. Si les cryptomonnaies décentralisées sont existentiellement libertaires, elles n’en demeurent pas moins assujetties à respecter la loi. Oui mais quelle loi puisque qu’elles ne connaissent pas les frontières ? A tout instant Bitcoin est distribué dans autant de pays qu’il existe de nœuds dans le réseau. Sur un système centralisé, la problématique de la législation est relativement simple puisque la domiciliation du serveur hébergeant le système informatique fait fois. Ici, la loi peut éventuellement s’appliquer à l’utilisateur situé physiquement à un endroit donné lorsqu’il passe un ordre Bitcoin, mais certainement pas à l’ensemble de la trésorerie personnelle de l’utilisateur ni au réseau en général. Chers législateurs, la question reste ouverte.

Conclusion

Preuve de concept magnifique, la publication de Nakamoto et le réseau Bitcoin lui étant attaché restera comme un nouveau jalon dans la longue histoire de la monnaie. Pour la première fois devise et informatique convergent pour former un objet hybride et génial, cristallisant une idée originale et libertaire (non sans paradoxes). Mais les difficultés sont nombreuses : énergétiques, techniques, légales, d’usage. L’économie de ce monde n’étant pas que mathématique et abstraite, puisque profondément humaine et subjective, le Bitcoin se révèle profondément inadapté et inapte à incarner son rôle de monnaie numérique universelle. Son émergence restera probablement comme une curiosité contemporaine qui finira par se fâner d’elle-même… ou prospérer sous des formes plus vertueuses.

Sources

- Satoshi Nakamoto, Bitcoin: A Peer-to-Peer Electronic Cash System, Bitcoin.org, 31 Octobre 2008 (9 pages)

- J. Favier, A Takkal Bataille, Bitcoin, la monnaie acéphale, Edition CNRS 2016 (280 pages)

- Jean Paul Delahaye, Ne nions pas le problème électrique du Bitcoin, 24 décembre 2017 (article de blog)

- Jean-Luc Gandi, Mike Hearn : « Bitcoin a échoué », 15 janvier 2016 (article de blog)

Laisser un commentaire